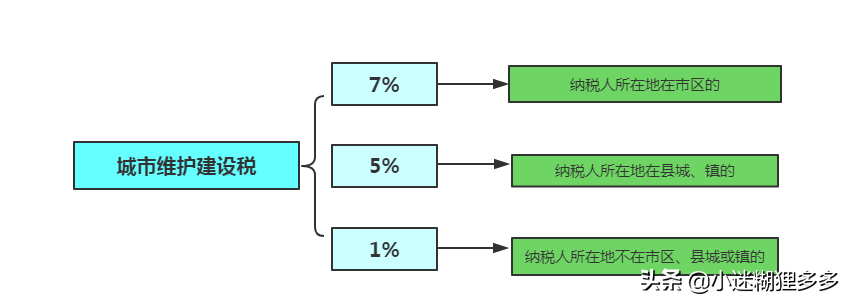

中国百分之八十的会计工作者主要工作地点为城市,很大一部分会计,在计算城市维护建设税的时候理所当然的以为只有7%一个税率,其实是错误。事实上,城市维护建设税按照行政区域划分的,分为三档:

- 一般规定:

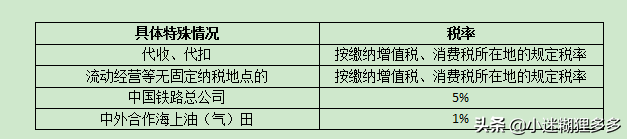

- 特殊规定:

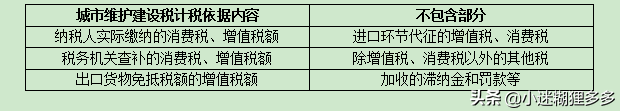

- 计税依据

城市维护建设税,通常情况下,是以纳税人实际缴纳的增值税、消费税税额为计税依据,分别与增值税、消费税同时缴纳,但也有几点需要注意,详见如下表:

- 应纳税额计算

应纳城市维护建设税=(纳税人实际缴纳的增值税+消费税税额)*适用税率

举个案例:

某位于市区的生产企业为增值税一般纳税人,主要从事货物生产和销售。2019年1月按规定缴纳了增值税100万,同时补缴上年增值税10万元和滞纳金1.68万元,罚款30万,改企业本月应缴纳的城市维护建设税为=(100+7)*7%=7.7万元。

月末计提:

借:税金及附加 7.7

贷:应交税费—应交城市维护建设税 7.7

实际缴纳的时候:

借:应交税费—应交城市维护建设税 7.7

贷:银行存款 7.7

是不是很简单,在案例中,不仅是本月实际缴纳的增值税需要缴纳城市维护税,上年补缴的也是需要缴纳的,滞纳金和罚款不需要缴纳城市维护建设税。

- 税收优惠

1、城建税随同增值税和消费税的减免而减免(出口退还的增值税、消费税的,不退还);

2、对海关代征的增值税、消费税,不征收城建税;

3、对国家重大水利建设基金从2010年5月25日起免征;

4、经中国人民银行依法决定撤销的金融机构及其分设于各地的分支机构,以其财产偿债时,对被撤销金融机构转让货物、不动产、无形资产、有价证券、票据等,免征;