最近去跟一些投资机构交流,包括一些城商行,大家对债券投资和贷款的信用判断差异较为感兴趣。原来在银行工作过,后来从事债券的研究,对两者的差异有一些认识,我认为两者区别主要体现在以下几个方面。

一、贷款用途的约束。

对于贷款而言,一般应该有合适相应的用途。如果是流动资金贷款,多要购买原材料;如果是固定资产贷款,必须有相应的项目。这个特征对于一个贸易类企业特征是非常明显的,如果一个企业主要从事贸易,缺乏项目投入,难以取得长期贷款,从而也就缺乏长期贷款。而如果一个企业没有项目投入,但是想做长期贷款,那么必须去通过债券的形式融资。

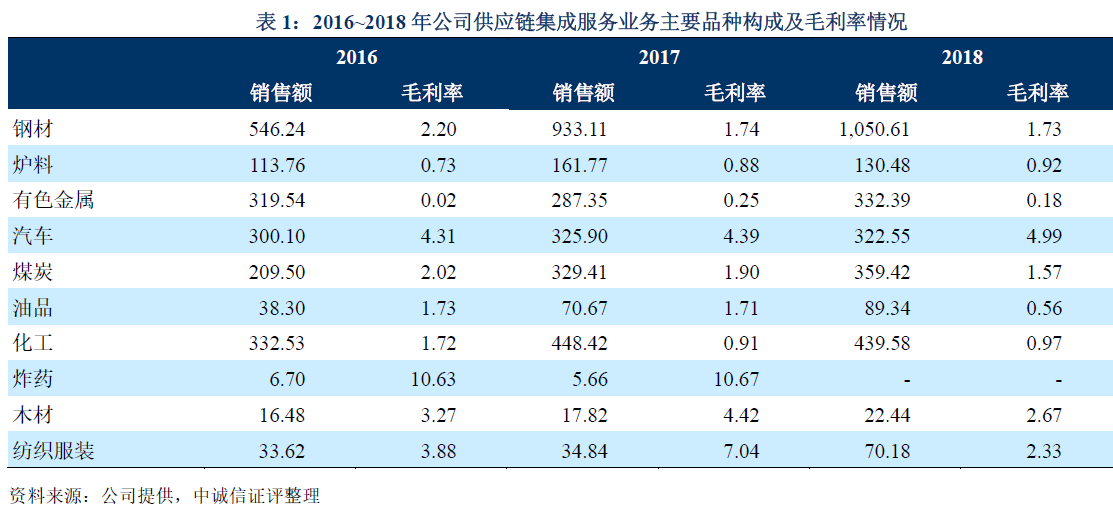

物产中大主要从事贸易业务,其中以钢材化工品为主,毛利率较低。

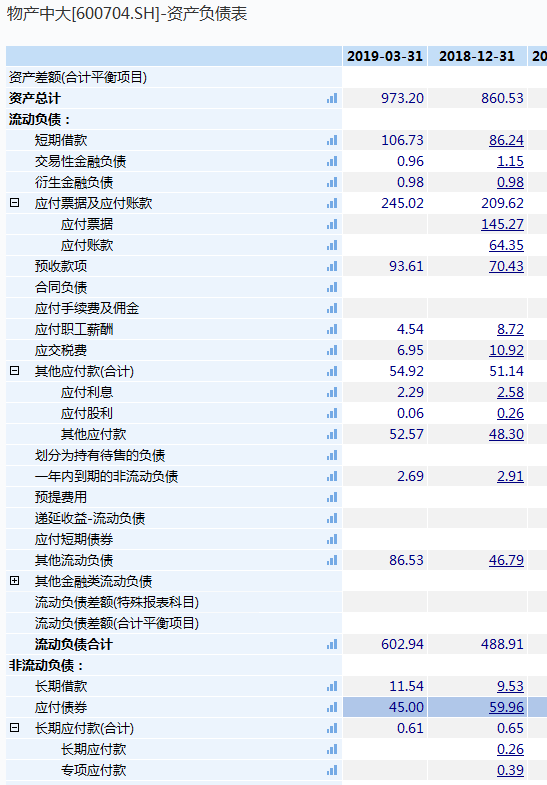

从公司的债务结构可以看到,2019年3月末长期借款11.54亿,长期债务主要是45亿应付债券,也就是长期债务主要通过债券方式融资。

另一个方面是关于债务融资的抵押要求。债券多为信用方式发行,即使有增信措施,也多是通过担保机构进行增信的。,贷款是有很多抵押要求,一般企业从银行拿到信用贷款的难度是非常大的这也就是为什么国家提倡银行不能办成"当铺"的原因。

第三方面就是放款速度。贷款发放的速度较慢,特别是项目贷款,一般是按需发放,此外还有受托支付等要求。而债券融资一般是全额融资到手,一般没有受托支付等额外要求。

二、再融资差异

在这一次去杠杆的过程中,很多企业因为在融资的问题受伤是很明显的。虽然债券融资给企业带来了很多便利性,但是我们必须要看到贷款融资的基础性作用。目前贷款和债处于相对独立割裂的状态,也就是说一般需要通过各自的再融资来接续。债券的发行用途可以用来偿还贷款,但是贷款用途一般不允许直接偿还债券。如果一个企业过于依赖债券融资,一旦债券市场处于熊市,再融资难度就会极大,此时想通过贷款接续债券债务难度就会较大。

三、关于投资人否决贷款的成本

从银行贷款和债权投资这两个角度来看,贷款和债券也是有很大的区别的。贷款的整个流程包括调查、评级、审查审批、贷款发放等很多流程(授信和用信可能需要两次流程)。银行在操作一笔贷款的时候,在审批之前的前期操作是非常多的。如果一笔贷款进入了审批阶段被否决,沉没成本比较大。另外。贷款发放还可以创造存款。分支行除了拉存款以外也有贷款的需求,防止所谓的资产空心化。银行还可能有与客户有发放工资、代理业务等中间业务往来,这些也都可以给银行带来收入。但是。债券投资人与发行的关系比较单纯,只是买债与融资的关系。。由于债券的评级、调查等环节都是由中介机构完成的,债券投资人否定一笔债券,几乎没有成本否决一笔债权。债权投资过程中风险偏好需要极低,对于可介入可不介入的债券,应该不予介入。有一些信用瑕疵,过于神秘,难以把握的,都不应该介入。